2022年是“十四五”规划的第二年,经济发展环境复杂多变。主要受疫情相关因素影响,医药工业主要经济指标从2021年的高速增长转为今年上半年增速大幅回落,下半年下行压力可能持续增强,需要全行业认真关注和积极应对。

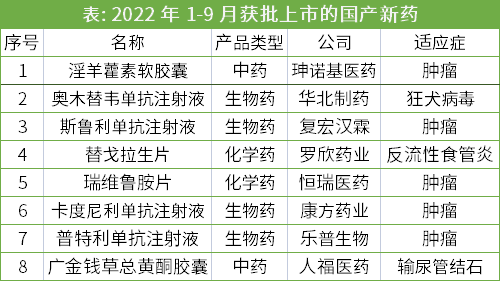

根据统计,2022年上半年,规模以上医药工业增加值同比增长0.9%,增速较上年同期下降28.7个百分点,低于全国工业整体增速2.5个百分点。规模以上医药工业企业实现营业收入16151.8亿元,同比增长1.8%,增速低于上年同期26.8个百分点;实现利润总额2649.1亿元,同比下降21.8%,增速低于上年同期104.9个百分点,是长期来首次出现半年度利润指标负增长。造成经济指标下滑的主要原因: 一是新冠疫苗销售大幅下滑。去年同期新冠病毒疫苗带来很大的行业增量,累计向国内外市场供应疫苗近20亿剂,促使医药工业营业收入和利润均达到较高的水平。今年以来由于疫情防控形势变化,疫苗的销售已非常有限,受此影响,生物药品子行业营业收入下降31.4%,利润下降61.9%。 二是化药制剂增长明显放缓。化药制剂是目前占医药工业营业收入比重最大的子行业。随着国家和地方药品集中带量采购深入实施,纳入集采范围的化药制剂覆盖面不断扩大,整体价格进一步下降。主要受此影响,上半年化药制剂子行业营业收入增速仅为1.2%,利润下降0.5%,成为拖累行业增长的重要因素。 三是年内国内疫情多点散发,对药品消费和供给都产生不利影响。根据卫健委发布的数据,1-5月全国公立医院诊疗人次同比下降0.8%。根据中国药学会统计,1-6月份样本医院购药金额增速为-3.84%,明显低于上年同期水平。受疫情影响最大的上海不仅是国内规模居前列的药品市场,还是重要的出口港,并集中了一批大型制药企业,很多企业生产运营不能正常开展,对全行业造成不小的负面影响。 如上所述,上半年生物药品、化药制剂两个子行业经济指标出现负增长或低增长;与之形成反差,医疗器械(包括卫生材料和医疗设备两个子行业)和化学原料药均实现了较高增速,中药(包括中药饮片和中成药两个子行业)保持了常态化水平的稳定增长。 医疗器械上半年营业收入同比增长15.0%,利润同比增长27.7%,显著高于医药工业整体增速。新冠检测试剂是拉动行业增长的主要力量,我国疫情防控核酸检测常态化,新冠核酸检测试剂和抗原检测试剂大量出口国际市场,促使相关企业业绩大幅增长,根据A股上市公司半年报,体外诊断领域上市公司的净利润同比增长170%。此外,医疗新基建和“千县工程”的推进,促进了医疗设备市场扩容和国产替代加速。 化学原料药上半年营业收入同比增长20.0%,利润同比增长18.0%,收入和利润同步增长。主要驱动因素是部分大宗原料药价格好于上年,解热镇痛、激素、抗感染类原料药出口旺盛,人民币对美元贬值有利出口,原料药CDMO业务高速增长,这些有利因素消除了相当部分生产成本上升的压力。 在中药方面,上半年中药饮片、中成药子行业的营业收入分别较上年同期增长7.0%和6.9%,同时中药饮片的利润增速高达20.3%,彰显了良好的发展态势。中药行业的稳定增长主要受益于国家鼓励中医药传承创新发展的政策,以及产品价格体系相对稳定,受带量采购等政策影响有限。 全行业新药研发投入继续保持高强度,在研新药管线不断丰富。根据半年报披露情况,A股医药上市公司研发投入同比增长18%,包括港股在内已有10家医药上市公司的研发投入超10亿元。2022年前三季度,CDE受理国产新药临床注册申请751个(按品种数),国产新药上市申请84个(按品种数),继续保持了较高的产出。 国产新药获批数量同比减少,未能延续2021年创新药密集上市的态势。截至9月底,本年共有8个国产新药获批上市, 而上年同期上市新药数量为20个。8个获批品种包括2个化学药、4个生物药和2个中药,适应症覆盖抗肿瘤、抗病毒等领域。其中,卡度尼利单抗注射液(PD-1/CTLA-4双抗)成为首个获批上市的国产双功能抗体。 新冠药物的开发加快推进。国家药监局附条件批准真实生物的阿兹夫定片增加新冠病毒肺炎适应症,成为国内首款具有自主知识产权的小分子新冠口服治疗药物。丽珠单抗的融合蛋白疫苗、康希诺的吸入式新冠疫苗纳入新冠防疫序贯加强免疫紧急使用,另有多个mRNA疫苗、化学新药进入了不同的临床研究阶段。 上半年医药工业规模以上企业实现出口交货值2203.2亿元,同比下降1.1%,出口交货值占全行业营业收入的比重约14.0%,与2021年持平。主要受新冠疫苗出口减少影响,生物药品出口较去年同期下降52.0%。化学药品原料药和医疗器械出口较去年同期分别增长28.7%和19.4%,增速有较大幅度提升。 根据公开资料,2022年1-9月我国医药企业跨境Licensein的项目数量约70个,Licenseout的项目数量约30个,交易总金额达数十亿美元。整体项目数量较上年有所减少,涉及金额较大的项目较少。今年以来,多个国内企业自境外引进的创新药获批上市,丰富了相关企业的产品组合。包括基石引进的艾伏尼布片,豪森药业引进的伊奈利珠单抗注射液,石药集团引进的度维利塞胶囊,先声药业引进的注射用盐酸曲拉西利,兆科药业引进的盐酸丙卡巴肼胶囊等。 今年2月,由传奇生物和杨森公司合作开发的靶向BCMA的CAR-T疗法西达基奥仑赛在美国正式获准上市,成为国内企业主导开发的第二个在美国上市的新药品种。5月,该品种获欧盟批准附条件上市。需要看到的是,国内企业创新药出海也面临了很多困难,多个企业的产品境外注册不,对“十四五”时期中医药工作进行全面部署。5月,国家发改委印发了《“十四五”生物经济发展规划》,首次以“生物经达预期,项目受挫或进度延迟,对国产创新药走向国际市场提出了更高的要求。 年内又有多项和医药工业相关的“十四五”规划发布。3月,国办印发《“十四五”中医药发展规划》济”为主题制定规划。此外, 《“十四五”国民健康规划》、 《“十四五”危险化学品安全生产规划方案》等,也包含医药工业发展相关任务。 医改政策方面,国办印发了《深化医改2022年重点工作任务》,在药品带量采购、医保支付方式改革、分级诊疗等方面提出了年内具体任务。2022年国家医保药品目录调整方案出台,医保准入政策更加规范化和系统化,344个药品通过医保谈判初步形式审查。药品集中带量采购扩大实施范围,第六批国家集采结果于6月开始执行,第七批集采组织完成,60个品种平均降价48%;地方层面集采品种覆盖面更宽,中成药、生物制品和一些独家产品分别纳入了集采范围。 今年以来,国家实施了一系列稳定经济增长的政策。5月国务院印发《扎实稳住经济一揽子政策措施》,包括财政及相关政策、金融政策、稳产业链供应链政策等6个方面33项措施。8月国务院再实施19项接续政策,包括增加政策性开发性金融工具额度、缓缴行政事业性收费、支持民营企业发展、保市场主体保就业等方面。9月国务院常务会议决定,实施支持企业创新的阶段性减税政策,支持创新企业改造和更新设备。 今年以来,受资本市场环境变化和医药行业政策形势等因素影响,A股和港股医药板块均出现了较大幅度的估值下调,创新技术企业IPO也频频破发,一定程度上影响了资本市场对投资医药行业的信心。受此影响,医药企业IPO节奏放缓。2022年前三季度医药工业领域共有35家企业在A股、港股上市,总计募集资金近600亿元,上市企业数量较上年减少。科创板成为企业上市主阵地,共20家企上市。4家企业通过“18A”规则在香港上市,较去年同期较少9家。 二级市场的变化已经传导到一级市场,医药领域VC/PE热度明显下降。据不完全统计,2022年前三季度,生物医药领域 (含医疗器械)共完成VC/PE投融资项目约700起,累计金额约620亿元,融资金额较去年下降约38%。很多研发型生物技术公司面临融资难的问题,转而通过控制研发投入和压缩在研项目维持运营,对医药创新产生不利影响。 在行业政策不断调整、市场竞争加剧、要素成本提高的形势下,企业经营和发展分化严重,部分企业保持了快速增长,但总体上经营困难的企业增多,企业亏损面进一步扩大。1-6月,规模以上医药企业亏损数量同比增长3.5%,亏损企业占到24.9%,亏损额同比增长16.5%。作为行业优势企业的上市公司域也出现发展分化的情况,根据上市公司半年报,各个细分领。