三十年河东三十年河西,随着时间推移,全球药品市场结构迎来翻天覆地的变化。21年前风靡全球、荣登畅销药榜单的奥美拉唑、辛伐他汀、阿托伐他汀等慢病重磅药,如今已不见其影踪,取而代之的是阿达木单抗、帕博利珠单抗等抗肿瘤及免疫抑制剂。在集采盛行、仿制药市场群雄四起的时代,国内药企开始另谋出路、创新转型,纷纷挤入创新药赛道,把握好药品市场发展的方向,将成为企业脱颖而出的关键秘钥。

一款新药在获批上市、抵达患者之前,需经历分子发现、工艺开发、生产放大、动物试验、临床试验、上市申报等重重关卡,短则耗时五六年,长则多达十几年,期间投入的人力、物力、财力可想而知;倘若研发失败,所有的努力也将付之东流。谈起新药研发,药圈人都是一把心酸一把泪。

无奈,集采盛行、医保控费,仿制药已步入微利时代。开发新药俨然成为企业创收盈利的有效途径之一,同时国家也给予了相应的鼓励政策。

不过,创新药的开发并不能盲目跟风,需立足当下的临床用药需求。比较一下现今与21年前全球畅销药榜单的产品类别,便能发现其中的重点。

2000年:慢病药“霸屏”,领跑之势难撼动

先来看看,21年前全球畅销药TOP20榜单:

2000年全球畅销药TOP20图片

来源:公司年报,米内网整理

细看不难发现,21年前全球畅销重磅多为慢病用药,以调脂药、抗抑郁药、抗溃疡药、降压药、抗菌药为主,且大多品种的主力销售剂型为口服常释制剂;TOP3品种阿斯利康的洛赛克、默沙东的舒降之、辉瑞的立普妥市场体量均在50亿美元以上。

21年前,洛赛克可以称得上是不折不扣的“药王”。1989年,阿斯利康研发数十年的质子泵抑制剂-奥美拉唑获FDA批准上市,虽然研发周期长,化合物专利几近到期,但是阿斯利康巧妙地运用美国专利法和药品管理政策,将洛赛克的独占期一次次延长;加上21世纪初,人们生活、饮食习惯的改变,导致胃溃疡人数的激增,临床用药需求的加大等,种种因素让奥美拉唑在21年前成为当之无愧的“销冠”。

舒降之由默沙东研发,在90年代公司创新药丰收时期诞生,上市后销售额迅速增长,2002年达全球销售额峰值,接近56亿美元。默沙东是最早开发HMG-CoA还原酶抑制剂的公司,旗下的辛伐他汀和洛伐他汀在获批后均达到重磅炸弹级别。

立普妥也是全球最成功的药物之一。作为辉瑞的头牌降血脂药,阿托伐他汀曾连续10年全球销量第一,这一纪录至今无药打破。上市至今25年,全球累计销售额超过1800亿美元。

2021年:PD-1/L1研发大热,抗肿瘤&免疫抑制剂成新贵

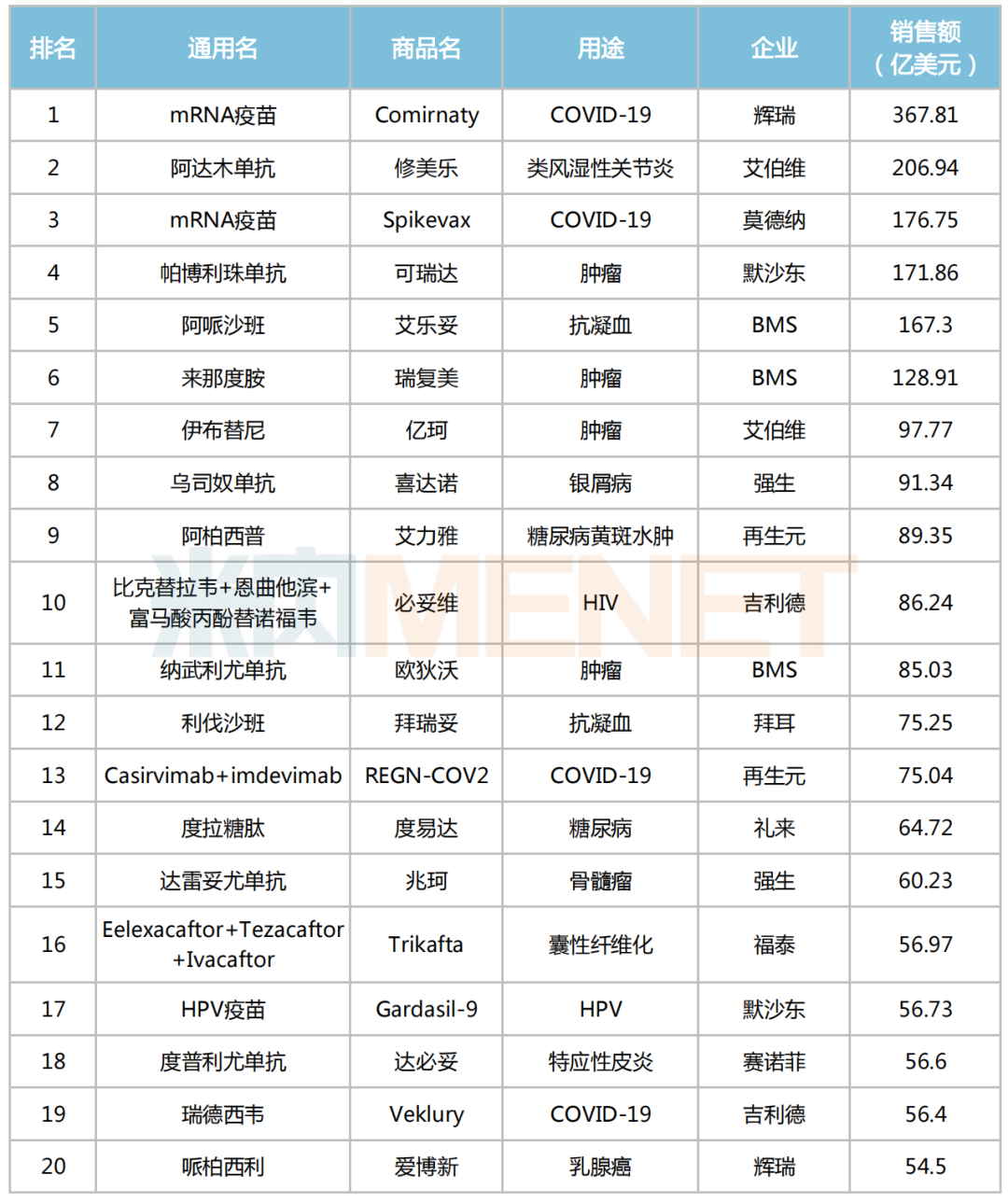

回来看看,现今的全球畅销药TOP20榜单:

2021年全球畅销药TOP20

来源:公司年报,米内网整理

2021年,抗肿瘤药大获全胜,上榜的20个品种中,抗肿瘤药占据6个席位。单抗市场热浪不减,6款PD-1/L1单抗位列榜单之中。

破百亿美元的品种有6个,分别是新冠疫苗产品——辉瑞的Comirnaty和莫德纳的Spikevax,两者携手挺进前三;免疫抑制剂霸主——艾伯维的修美乐,2021年突破200亿美元大关;默沙东的可瑞达、BMS的阿哌沙班和瑞复美等实力悍将,也是近年来全球畅销药榜单的常客。

受疫情推动,近两年新冠疫苗及治疗药横空面世,在2021年全球畅销药榜单迅速登顶的Comirnaty便是其中一员,该款疫苗于2020年12月获FDA紧急使用授权批准上市,2021年就创造了惊人的367亿美元的销售纪录。然而,新冠肺炎的大流行不会永远持续,这也为其未来的销售增加了不确定性,上榜的另一款新冠疫苗产品Spikevax也将面临如此处境。

修美乐是艾伯维研发的全球首个完全人源化抗肿瘤坏死因子-α(TNF-α)单抗,凭借优异的疗效及产品推广,已连续九年荣登全球畅销药榜单的榜首宝座。不过随着越来越多生物类似药的获批,艾伯维的市场面临挑战。

默沙东的可瑞达(俗称:K药)在2021年成为全球最畅销的抗肿瘤药物,与同类竞争对手欧狄沃相比,K药销售额是其两倍。此外,K药一直在扩展新的适应症,与罗氏的曲妥珠单抗联合用于HER2阳性胃癌,与卫材合作联合乐伐替尼用于晚期肾癌等已在2021年获FDA批准,前景十分可观。

21年前后对比,三大趋势显而易见

一、药品市场规模大幅扩容

2000年TOP20品种合计全球销售规模达575亿美元,其中TOP1品种的销售规模在50亿美元左右,到2021年TOP20品种合计销售规模超过2200亿美元,处于榜首末尾的哌柏西利销售规模也超过54亿美元,可以看出,药品市场规模已大幅扩容。

二、主流产品由慢病药转变为抗肿瘤及免疫抑制剂

2000年是慢病用药的鼎盛时期,包括以他汀类药物为代表的降血脂药,以地平类为代表的降压药,以PPI药物为代表的胃溃疡药物等均榜上有名。2021年,慢病用药向重症、临床急需等类别的药物过渡,包括抗肿瘤、罕见病、自身免疫疾病等领域。当然,与生活方式相关的慢病对药品的需求仍然存在,不过如今的销售份额与21年前相比,已不能同日而语了。

三、仿制药、生物类似药相继登场,“一家独大”之势渐退

以洛赛克、舒降之、立普妥3个曾经的重磅炸弹为例,伴随相关专利期的到来,其不约而同地遭到同类仿制药的冲击。在美国市场,目前洛赛克已遭到34个仿制药的围攻,舒降之和立普妥也各有22个仿制药进入战场,竞争态势愈发激烈。

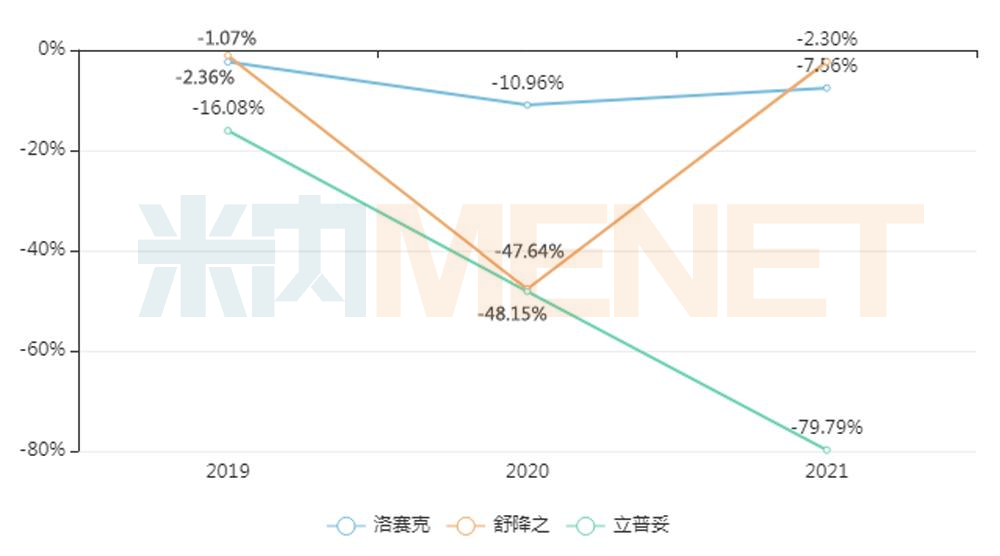

在国内,经历大大小小的集采洗礼后,不少原研药的销售规模遭“腰砍”,米内网数据显示,2020年中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院(简称中国公立医疗机构)终端洛赛克、舒降之、立普妥的销售额均出现大幅下滑,其中舒降之和立普妥降幅接近五成。

近年中国公立医疗机构终端洛赛克、舒降之、立普妥销售趋势

来源:米内网中国公立医疗机构终端竞争格局

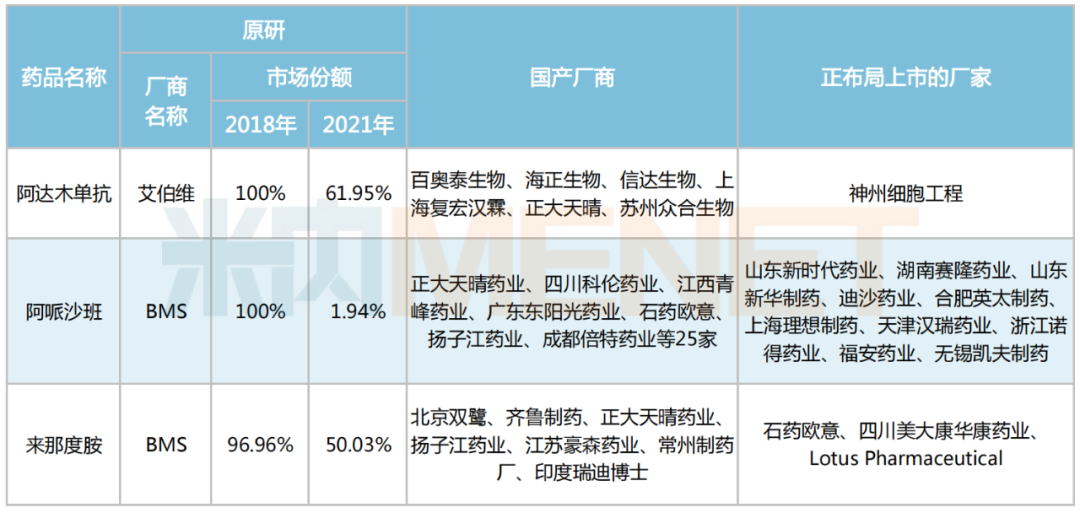

同样,修美乐、艾乐妥和瑞复美等年销百亿美元的超级重磅也无法置身事外。自2018年修美乐在国内获批上市以来,至今已迎来格乐立、泰博维、苏立信等6款国产生物类似药的冲击;艾乐妥更是与25个仿制产品同台竞技,2020年8月阿哌沙班进入第三批国家集采,原研厂商BMS遗憾丢标,市场份额被进一步蚕食;另外,瑞复美的大部分专利于2022年陆续到期,目前来那度胺国内已有7家厂商获批上市、通过一致性评价,满足集采竞争格局,纳入国采也将指日可待。

部分百亿美元级品种在中国公立医疗机构终端的销售格局

来源:米内网中国公立医疗机构终端竞争格局

回顾药圈走过的21年,大环境已发生翻天覆地的变化,临床用药需求也不例外。若创新药研发一味盲目跟风,缺乏真实销售数据和市场前瞻性,这显然是行不通的。毕竟,未来的市场变化速度会比过去的还要来得更大、更快!

资料来源:公司年报、米内网数据库等数据统计截至6月27日,如有疏漏,欢迎指正!